Theo dõi Báo Tây Ninh trên

Không chờ xét duyệt hồ sơ quá lâu, cũng không cần thế chấp tài sản, sau vài click chuột là khoản vốn đã được giải ngân cùng mức lãi suất do chính các đối tác thỏa thuận”. Quảng cáo là thế, còn sự thật thì sao?

Không chờ xét duyệt hồ sơ quá lâu, cũng không cần thế chấp tài sản, sau vài click chuột là khoản vốn đã được giải ngân cùng mức lãi suất do chính các đối tác thỏa thuận”. Quảng cáo là thế, còn sự thật thì sao?

.jpg)

Dễ dàng vay tiền từ các sàn tài chính cho vay ngang hàng (P2P) trên Internet. Ảnh: Hoàng Hùng

LTS: Mô hình cho vay ngang hàng (Peer to Peer - P2P), hay còn phổ biến với tên gọi vay tiền online, xuất hiện ở Việt Nam vào cuối năm 2015. Đến nay, hàng chục sàn cho vay ra đời và hoạt động rầm rộ trên mạng. Theo nghiên cứu của Ngân hàng Thế giới, khoảng 79% người Việt không được tiếp cận với các dịch vụ tài chính chính thức. Đây chính là mảnh đất “màu mỡ” cho lĩnh vực cho vay P2P.

Tuy nhiên, khi còn quá nhiều vấn đề liên quan đến pháp lý, công nghệ, cùng sự sụp đổ của mô hình P2P ở một số nước, đã có nhiều lo ngại rằng mô hình này ở Việt Nam sẽ biến tướng gây thiệt hại cho người tham gia.

“Bạn đang có nhu cầu vay vốn, trong khi trên thị trường có hàng trăm đối tác “nhàn rỗi” dòng tiền muốn đầu tư. Mô hình cho vay P2P được sinh ra để làm trung gian kết nối các đối tượng này với nhau. Không chờ xét duyệt hồ sơ quá lâu, cũng không cần thế chấp tài sản, sau vài click chuột là khoản vốn đã được giải ngân cùng mức lãi suất do chính các đối tác thỏa thuận”. Quảng cáo là thế, còn sự thật thì sao?

Vay nhanh, vay dễ

Sự thật là… đúng như quảng cáo! Nói cách khác, P2P cho thấy tính tiện dụng và hữu ích với những đối tượng cần các khoản vay để giải quyết công việc cấp bách, cần thanh toán mua sắm tiêu dùng, trong khi người vay có tài sản thế chấp hay không chẳng quan trọng lắm. Với mô hình vay P2P, toàn bộ quá trình đăng ký, thẩm định, cho vay… đều trực tuyến và thời gian hoàn tất (từ lúc vay đến giải ngân) thường rất ngắn.

Để thử nghiệm, chúng tôi đăng ký tài khoản trên website tima.vn (thuộc Công ty cổ phần Tập đoàn Tima; có địa chỉ đăng ký tại Hà Nội và văn phòng đại diện tại quận 7, TPHCM).

Trên website này có đầy đủ dịch vụ cho mọi đối tượng: vay tín chấp (vay theo lương, vay theo hộ khẩu, vay theo hóa đơn điện nước, vay trả góp theo ngày, vay theo đăng ký xe máy/ô tô…) và vay thế chấp (vay theo iPhone, vay cầm máy tính, vay cầm trang sức…).

Mức vay khá đa dạng, nhưng phổ biến nhất từ 5 đến 30 triệu đồng trong 30 ngày hoặc 3 - 12 tháng. Để hoàn thành công đoạn đăng ký không quá khó, song mọi thông tin cá nhân phải công khai: số điện thoại, CMND/căn cước công dân, hộ khẩu, công ty làm việc, địa chỉ nhà… Nếu khai gian và chẳng may hệ thống phát hiện, những đơn vay sau sẽ khó kiểm duyệt hơn. Đây là kinh nghiệm của nhiều cá nhân đã vay nhiều lần.

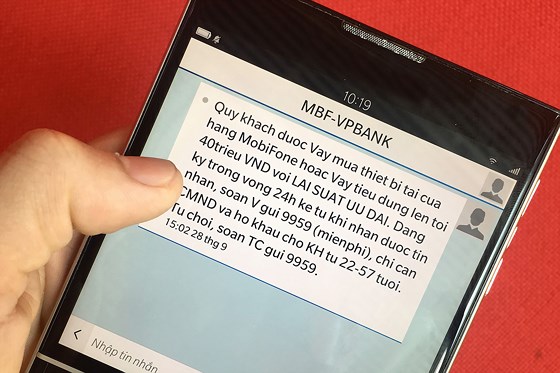

Thiết lập đơn vay với mức 5 triệu đồng và trả trong 30 ngày, chúng tôi đóng máy tính chờ đợi. Chừng hơn 3 giờ sau, một số điện thoại gọi đến - một giọng nữ giới thiệu là nhân viên Tima, xác minh các thông tin cá nhân đã cung cấp. Nhân viên này cho biết hồ sơ đã hoàn tất và chuyển đến các nhà đầu tư.

Gần 1 ngày sau, hàng chục cuộc gọi đến xưng nhà đầu tư trên sàn Tima mong muốn cho vay. Điểm chung là công bố lãi suất 18%/năm, nhưng chưa bao gồm một vài loại phí cộng thêm. Một người xưng tên Long, từ Công ty Tài chính Prudential, quảng cáo: “Mức vay tối thiểu 10 triệu đồng. Trả góp 12 tháng, mỗi tháng phải trả cả gốc lẫn lãi là 1.114.000 đồng. Nếu là nhân viên công ty có vốn đầu tư nước ngoài hoặc công ty có trong danh sách VIP của Prudential, lãi suất ưu đãi hơn”.

Những người từng vay online cho biết, có 2 cách để nhận tiền: trực tiếp hoặc qua tài khoản ngân hàng. Hợp đồng ký thì nhận tiền được ngay. Đến hạn chưa trả được hệ thống báo nhắc. Quá hạn, người vay phải đóng tiền phạt để gia hạn. Nếu chây ì, người vay sẽ nhận được nhiều tin nhắn với nội dung “không trả đúng hạn sẽ bị khiếu kiện ra tòa”.

Qua tìm hiểu cho thấy có rất nhiều sàn cho vay online với nhiều hạn mức, cách thức đa dạng. Lần này chúng tôi thử nghiệm sàn tài chính Lendbiz. Trên website của sàn quảng cáo là dành cho đối tượng doanh nghiệp vừa và nhỏ, có thể huy động vốn từ 100 triệu đồng đến 1 tỷ đồng, kỳ hạn trả 3 - 12 tháng, không cần tài sản bảo đảm nếu gọi vốn đến 500 triệu đồng, phê duyệt nhanh trong vòng 48 giờ, được trả nợ trước hạn nếu đã sử dụng vốn trên 2/3 thời gian.

Tối ưu chỉ nhờ công nghệ

Khởi phát cho mô hình P2P ở Việt Nam có lẽ là huydong.com, ra mắt năm 2015. Đây là sản phẩm của Công ty cổ phần Finsom, có giấy phép kinh doanh đa ngành nghề tại TPHCM. Như một xu hướng, hàng chục sàn với cách thức kinh doanh tương tự ra đời, ngoài tima.vn đã nói ở trên, còn có doctordong.vn, canvaytien.info, SHA… Những sàn này chào mời rầm rộ trên Internet.

So với cách vay truyền thống, là vay ngân hàng hoặc tín dụng đen, sự ưu việt của các mô hình P2P thể hiện ở việc đơn giản hóa các quy trình, đồng thời tăng năng suất lao động dẫn tới giá thành rẻ, tiện lợi hơn. Tất cả điều đó nhờ ứng dụng công nghệ. Công nghệ không chỉ là phương tiện nhìn thấy được, đơn cử như tạo website, xây dựng ứng dụng hỗ trợ tương tác online.

Sâu hơn, các sàn ứng dụng trí tuệ nhân tạo (AI) để xét duyệt hồ sơ tự động; ứng dụng big data (dữ liệu lớn) để lưu trữ lịch sử giao dịch, qua đó hạn chế hồ sơ lừa đảo, bảo tín cho nhà đầu tư.

P2P như một hướng đi của xu hướng Fintech (kết hợp tài chính với công nghệ), song bản chất có khác.

Theo các chuyên gia tài chính, trong kỷ nguyên Fintech lên ngôi, công nghệ là tất yếu và không quá khó để tích hợp vào lĩnh vực tài chính. Điều quan trọng của P2P nằm ở cách thức tổ chức vận hành cho vay, thu hồi vốn vay… Vay 5 triệu đồng trong thời gian 30 ngày, lãi suất 1,5%/tháng, song thực tế lãi suất không dừng ở mức đó, bởi còn phải đóng thêm phí dịch vụ 10.000 đồng/ngày. Tính ra cả gốc lẫn lãi phải trả là 5.375.000 đồng, tương ứng 7,5%/tháng hoặc 90%/năm. Cao hơn, vay 50 triệu đồng trong 1 năm, người vay phải trả 4.512.916 đồng/tháng (bao gồm nợ gốc, tiền lãi suất và phí giao dịch). Ngoài ra, người vay còn phải trả thêm mức phí 1%-5% trên tổng số tiền được vay. Trường hợp trễ hạn, người vay sẽ bị tính phí trả trễ, số tiền nợ gốc phải tăng thêm 50% tính từ ngày quá hạn, nhân với lãi suất đã quy định.

Như vậy, ở Việt Nam, nếu so với tín dụng đen (không ứng dụng công nghệ, tức gặp nhau giao tiền, trả lãi) thì lãi suất có phần thấp hơn nhưng về bản chất… vẫn như nhau. Điều khác biệt giữa P2P với tín dụng đen là P2P có vẻ như văn minh hơn nhờ các giao dịch qua mạng, không thấy bóng dáng của những người cho vay nặng lãi với lời lẽ khiếm nhã, những khuôn mặt “hầm hố”… Đây cũng là lý do chính khiến mô hình cho vay P2P tiếp cận với người vay dễ hơn.

Giới đầu tư sành sỏi về P2P đánh giá mô hình này trên thế giới là một sự tiến bộ. Một công ty hoạt động theo mô hình P2P đúng nghĩa hoàn toàn chỉ đóng vai trò môi giới, kết nối giữa người cho vay và người đi vay. Các công ty này huy động vốn dưới hình thức góp cổ phần/góp vốn thực hiện dự án chứ không phải huy động tiền gửi, trả lãi suất như ngân hàng. Họ cũng không trực tiếp cho vay hay chịu rủi ro nợ xấu. Ở đây, công nghệ là nền tảng, là công cụ để triển khai mô hình P2P. Xu hướng này sẽ càng nở rộ trong cách mạng công nghiệp 4.0.

Nguồn SGGPO